Yrityskauppojen ajatusvinoumat

Artikkelissa syvennymme tarkastelemaan ajatusvinoumien mahdollisia vaikutuksia yrityskauppatilanteissa. Viisashan tunnetusti oppii toistenkin tekemistä virheistä. Siksi käymmekin läpi ajatusvinoumien aiheuttamia harhoja läpi historiassa tapahtuneiden epäonnistumisien kautta.

Pari viikkoa sitten ilmestyneessä toukokuun uutiskirjeessä käsittelimmekin jo erilaisia ajatusvinoumia ja niiden vaikutusta taloudelliseen päätöksentekoon. Suosittelenkin lukemaan ensin uutiskirjeemme esseen ”Miten ajatusvinoumat vaikuttavat sijoituspäätöksiimme”.

Ylenpalttinen optimismi ja yliluottamusharha ovat vinoumia, jotka voivat vaikuttaa myös yritysmaailman suurissa strategisissa päätöksissä. Time Warnerin ja Aol:n fuusio keskellä IT-kuplan kuuminta vaihetta 2000-luvun alussa on hyvä esimerkki, kuinka optimistisessa markkinassa tehdyt ylioptimistiset ratkaisut voivat olla kohtalokkaita. Fuusioon liittyvä optimismi tarjoaakin erinomaisen tiivistelmän koko IT-kuplan olemassaolosta.

Yhtiöiden johtajat, sekä iso osa sijoittajista olivat 2000-luvun vaihteessa vakuuttuneita, että internet tulee nopeasti mullistamaan maailman. New York Times haastatteli vuonna 2010 fuusion johtohahmoja sekä journalisteja, jotka muistelivat projektia ja sen julkistuksen aiheuttamaa valtaisaa mediahuomiota.

Yrityskulttuurien integraation merkitystä ei sovi vähätellä

Yrityskaupoissa yhdistyvien firmojen kulttuurillinen yhteensovitus on keskeinen osa kokonaisprosessia, mutta Time Warnerin ja Aol:n fuusiossa kulttuurillisen yhteensopivuuden arvioiminen laiminlyötiin. 15 vuotta yhdistymisen jälkeen julkaistussa Fortunen artikkelissa käsiteltiin yrityskaupan epäonnistumiseen johtaneita syitä, joista kulttuurillisen due diligencen puutteellisuus nostettiin esiin yhtenä merkittävimmistä puutteista.

Time Warnerin ja Aol:n fuusio on yhä kaikkien aikojen suurimpia yritysjärjestelyjä. Järjestely havainnollistaakin, kuinka ylenpalttinen optimismi ja yli-itsevarmuus voivat hämärtää rationaalista ajattelua myös silloin, kun päätöksentekoon käytettävät resurssit ovat valtavat.

Synergiaedut näyttelevät yrityskaupoissa keskeistä roolia, ja yrityskulttuurien yhdenmukaisuus onkin keskeinen tekijä näiden synergioiden ulosmittaamisen kannalta.

Time Warnerin ja Aol:n fuusion lisäksi vuoden 1998 fuusio Daimler-Benzin ja Chryslerin välillä on toinen loistava esimerkki. Järjestely naamioitiin kahden tasavertaisen yhtiön väliseksi fuusioksi, vaikka todellisuus oli hyvin pitkälti aivan muuta. Daimler-Benzin näkemyksen mukaan se oli todellisuudessa ostanut Chryslerin, ja fuusiopuheet olivat lähinnä PR-temppu.

Erilaisiin asiakasryhmiin keskittyneiden yhtiöiden yhteensovittaminen, ja synergioiden realisoiminen ei osoittautunutkaan niin helpoksi tehtäväksi. Lopulta Chrysler myytiin vuonna 2007, ja ympyrä sulkeutui. Yli-itsevarma, ja optimistinen visio luoda uusi suuri tekijä autoalalle osoittautuikin perustekijöihin kaatuneeksi projektiksi.

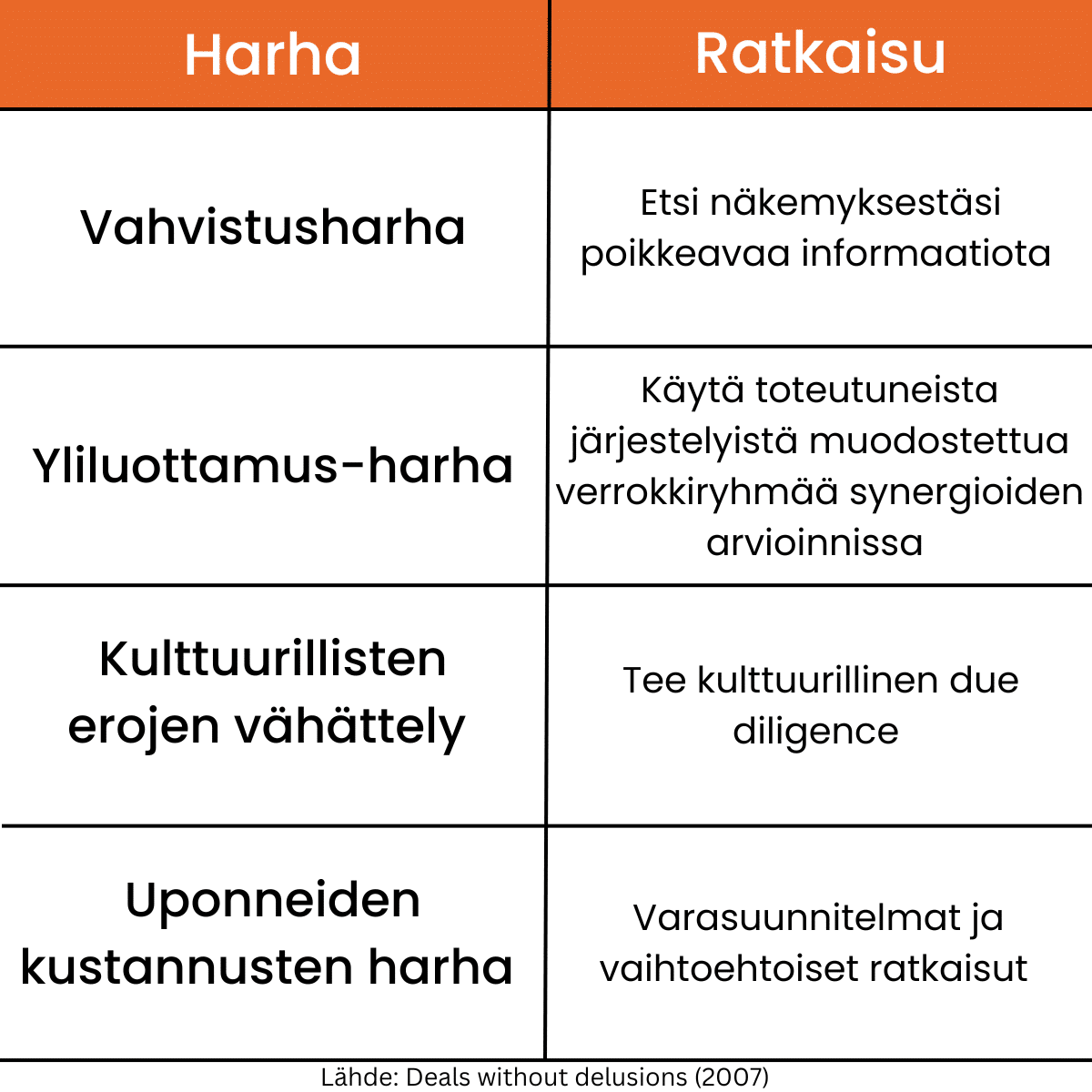

Harvard business review:n artikkelissa käsitellään yrityskauppatilanteissa ilmenevien ajatusvinoumien syitä ja ratkaisuja. Kirjoittajat mainitsevat yli-itsevarmuuden olevan yksi keskeisimmistä harhoista, ja sen näkyvän erityisesti synergiaetujen analysoimisessa. Harhan minimoimiseksi voidaan analysoida omaa transaktiohistoriaa tai muita verrokkikauppoja, joihin näitä synergia-arvioita voidaan peilata.

Milloin viheltää peli poikki?

Vahvistusharha ja yliluottamusharha ovat vinoumia, jotka näyttelevät usein keskeistä roolia yrityskaupan alku- sekä suunnitteluvaiheessa. Ajatusvinoumat voivat kuitenkin aiheuttaa hankaluuksia myös projektien myöhäisemmissä vaiheissa. Uponneiden kustannusten harha on yksi keskeisistä loppuvaiheen ajatusvinoumista, ja se ilmenee yrityskauppatilanteissa esimerkiksi siten, että pitkälle edennyt projekti viedään loppuun, vaikka sen potentiaali olisikin prosessin edetessä osoittautunut pienemmäksi kuin oli alun perin ajateltu.

Ihmismieli voi näissä tilanteissa ajatella, että projektiin käytettyjen resurssien takia on parempi viedä projekti maaliin, vaikka lopputulos tiedettäisiinkin jo kehnoksi.

Onkin tärkeää, että yrityskauppaneuvotteluissa punnitaan potentiaalisia vaihtoehtoja pragmaattisesti ja syvällistä harkintaa käyttäen, jotta prosessissa ei ajauduta umpikujaan. Uponneiden kustannusten harha voi aiheuttaa vaikeuksia myös kaupan toteutumisen jälkeen siten, että epäonnistunutta järjestelyä ei hyväksytä tarpeeksi aikaisessa vaiheessa, vaan siihen investoimista jatketaan liian kauan.

Jo aiemmin mainittu Daimler-Benzin ja Chryslerin fuusio toimii varoittavana esimerkkinä, sillä vaikka yrityskulttuurien väliset ristiriidat ja synergiaetujen puutteet huomattiin jo varhain, jatkoi konserni työtä integraation eteen vuosien ajan.

3J Uutiskirjeen tilaus

Klikkaa tästä ja tilaa Suomen suosituin yrityskaupan uutiskirje sähköpostiisi