3J markkinakatsaus 06/23: IPO-markkina käyntiin ja rakentamisen yrityskaupat kasvussa?

Tervetuloa 3J.n uutiskirjeen pariin!

Kesäkuun katsauksessa käsittelemme seuraavia aiheita:

1) Toukokuun yrityskaupat

2) Uutena asiana julkaisemme toimialatilastot

3) Miksi alkuvuoden IPOt eivät ole teknologiayrityksiä?

4) Mitä ihmettä, rakentamisen yritysjärjestelyt kasvussa?

5) Valuaatiotasot: Erot listatun ja listautumattoman markkinan välillä

Toimitusjohtaja Juuso Aulanko ja 3J:n muu tiimi toivottaa kaikille hyvää kesää ja antoisaa lukuelämystä 3J:n uutiskirjeen parissa!

1. Markkinakatsaus: Miksi vuoden ensimmäiset IPOt eivät ole teknologiayrityksiä?

Listautumismarkkina käyntiin

Pörssikurssit ovat nousseet viime vuoden kriisien jälkeen, joten listautumismarkkina on jälleen alkanut herätä. Arvo Osuuskunta avasi kotimaisen listautumispelin kesäkuussa, kun se listautui First North kauppapaikalle. Heti perään sarjayhdistelijä Auroora Yhtiöt ilmoitti suunnittelevansa listautumista heti kun ”IPO-ikkuna on taas auki” ja saunayritys Sauna360 suunnittelee listautumista ensi vuonna.

Merkille pantavaa on, että Arvo Osuuskunta, Auroora Yhtiöt tai Sauna360 eivät ole ole uusiin keksintöihin tai syväteknologian kehitykseen keskittyviä yrityksiä, vaan toimivat pääosin perinteisillä teollisuuden toimialoilla. Tulkintamme on, että myyjät uskovat viime vuosien IPO-traumojen jälkeen perinteiseen teollisuuteen keskittyvien yrityksen osakkeille olevan kysyntää

Listautujat keskittyneet pk-sektorin omistusjärjestelyihin ja rahoitukseen

Toinen merkille pantava asia on, että Arvo Osuuskunta ja Auroora Yhtiöt keskittyvät pääosin pk-sektorin omistusjärjestelyihin ja rahoitukseen. Kantava teemamme viime kuukausien uutiskirjeissä on ollut, että pk-sektori on oma omaisuusluokkansa, jossa valuaatiot ovat maltilliset eivätkä ne koskaan nousseet kuplatasoille.

Tämän takia olemme odottaneet, että pk-sektorin yrityskaupat palautuvat normaalille tasolle nopeammin kuin muut omaisuusluokat, joissa markkinan tasapainottuminen vaatii selvän arvostustasojen tasokorjauksen (esim. kiinteistöt). Otamme Arvo Osuuskunnan listautumisen ja Auroora Yhtiöiden listautumissuunnitelmat ensimmäisinä havaintona tukemaan teoriaamme.

Uskomme myös, että Arvo Osuuskunnan ja Auroora Yhtiöille löytyy tällä hetkellä pk-sektorilta useita osto- ja rahoituskohteita, kun suurilta osin pk-sektorin yrityskauppa on edelleen jäässä.

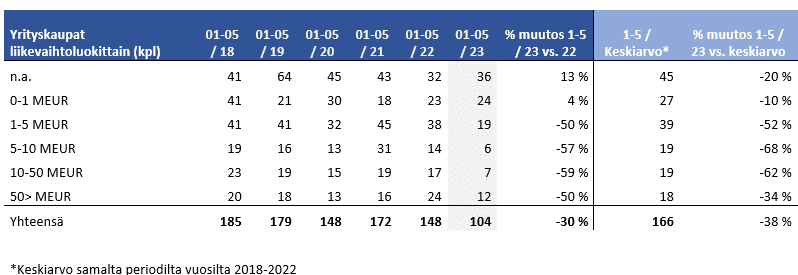

Yrityskaupat edelleen laskussa lähes kaikissa liikevaihtoluokissa

Nimittäin 3J:n keräämät yrityskauppatilastot indikoivat Suomen yrityskauppamarkkinan jatkavan edelleen selvässä laskussa suhteessa vuoteen 2022 ja pidemmän aikavälin keskiarvoihin.

3J:n tilastojen mukaan Suomessa tapahtui vuoden 2023 tammi-toukokuussa 104 yrityskauppaa, mikä on 30 % vähemmän kuin vuonna 2022 vastaavaan aikaan. Vuoden 2023 tammi-toukokuu oli heikko myös pidemmän aikavälin tarkastelussa, sillä kauppamäärä oli 38 % alle pidemmän aikavälin keskiarvon.

Yrityskauppojen lukumäärä on laskenut lähes kaikissa liikevaihtoluokissa.

2. Uudet toimialakohtaiset tilastot: Mitä ihmettä, rakentamisen yritysjärjestelyt kasvussa?

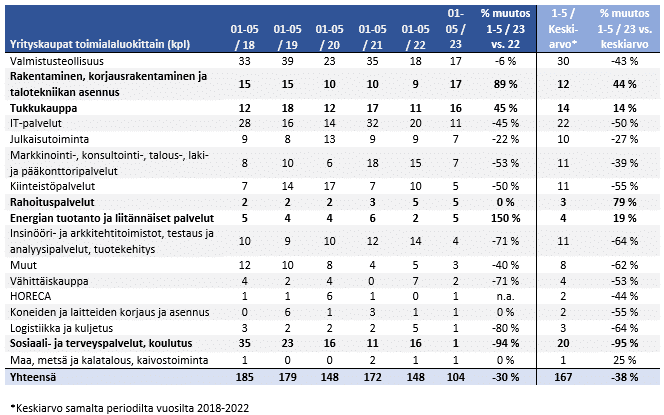

Talotekniikan- ja LVIS-asentajien yrityskauppamarkkina kasvussa

3J:n uusissa toimialakohtaisista tilastoissa yllätyksen tuo rakentamisen, korjausrakentamisen ja talotekniikan asennuksen yrityskaupat, jotka ovat itseasiassa ennätystasolla suhteessa pidemmän aikavälin keskiarvoihin.

Kasvun selittää pääasiassa kuumana käyvä talotekniikan- ja LVIS-asentajien yrityskauppamarkkina, jonka taustalla on ns. ”sarjaostajien” korkea aktiviteetti. Tyypillisesti sarjaostajat hakevat aggressiivista kasvua yritysostoin.

Arvonluontimalli perustuu siihen, että sarjaostaja ostaa useita pienempiä yrityksiä matalammalla kertoimella ja sen jälkeen myy isomman kokonaisuuden korkeammalla kertoimella. Aktiivisina ovat tänä vuonna olleet mm. Quattro Mikenti, Bravida, ja Cervi Talotekniikka.

Kiinteistökaupan hyydyttänyt korkojen nousu ei ole selkeästi hidastanut sarjaostajien yritysostohaluja. Toisaalta kauppoja on tapahtunut myös erilaisissa rakennustoimistoissa ja erikoisrakentamisessa, joista osaan saattaa liittyä talousvaikeuksiin ajautuneiden yritysten osto.

Myös tukkukaupan, rahoitussektorin ja energiasektorin yrityskaupat kasvussa

Kauppa-aktiviteetti on ollut hyvällä tasolla myös eri alojen tukkukaupassa, kuten polkupyörät, erilaiset koneet ja laitteet, rekat- ja kuorma-autot, autot, alumiini ja teräs, maatalouslaitteet.

Aikaisemmin tukkukaupan yrityskaupat ovat keskittyneet enemmän tekniseen tukkukauppaan pääomasijoittajataustaisten yritysten ollessa aktiivisia ostorintamalla, mutta tänä vuonna kauppoja on tapahtunut kautta linjan. Teknisen tukkukaupan yrityskauppojen vähentynyt määrä selittynee osin rakentamisen syklin heikentymisellä.

Kasvussa on ollut myös energiantuotantoon ja liitännäisiin palveluihin liittyvät alat, keskittyen pääasiassa tuulivoimaan ja aurinkopaneeleihin, joskin lukumääräisesti kauppoja on muihin toimialoihin nähden vähän.

Sähkön hinta on laskenut viime aikoina selvästi, mikä heikentää uusien aurinko- ja tuulivoimaprojektien kannattavuusprofiileja selkeästi ja vaarana on, että hankkeiden aloituksia joudutaan viivästyttämään tai jopa perumaan.

Pidemmällä aikavälillä tällä olisi negatiivinen vaikutus uusiutuvan energian kehitysyhtiöiden sekä alihankintaketjujen yrityskauppamääriin, kasvuprofiileihin ja arvostustasoihin.

Myös rahoituspalveluissa on nähty positiivista virettä suhteessa historiaan, kun Handelsbankenin Suomen liiketoiminnat myytiin, Deas osti Korkian tonttirahastot ja Lähitapiola Suomen vahinkovakuutuksen. Odotamme, että korkotason nousun myötä erilaisten vaihtoehtoisten rahoituskanavien suosio nousee ja sitä myötä myös alan yrityskauppa-aktiviteetti.

Kaikilla muilla toimialoilla yrityskaupat ovat olleet merkittävässä laskussa suhteessa historiaan. Sosiaali- ja terveysalan kaupat ovat suorastaan romahtaneet, kun aikaisemmin todella aktiivinen markkina on pysähtynyt lähes täysin.

Jää nähtäväksi milloin myös muut markkinasegmentit palautuvat historiallisille tasoilleen.

3. Valuaatiotasot: Erot listatun ja listautumattoman markkinan välillä

Inflaatio-odotukset, korkojen nostot ja koronakrapula ovat liikutelleet osakekursseja lähikvartaaleiden ajan. Korona-ajan vauhdittama kasvu ei ollutkaan kaikkien yhtiöiden osalta kestävää, ja lukuisten yhtiöiden kurssit ja arvostustasot ovat heiluneet rutkasti. Korrelaatio yrityskauppojen arvostustasojen, ja reaaliaikaisesti arvostettujen listautuneiden yhtiöiden välillä ei aina ole täysin yksiselitteistä.

Esimerkiksi rahoitusteorian mukaan, intuition vastaisesti, yhtiökohtaiset riskit, kuten pieni koko, omistajariski, asiakaskeskittyneisyysriski, eivät vaikuta yritysten tuottovaatimuksiin, koska ko. riskit ovat hajauttavissa pois jakamalla omistus useampiin yrityksiin. Ja koska yhtiökohtainen riski on hajautettavissa pois, ei niiden kantamisesta makseta preemiota korkeampina odotettuina tuottoina.

Rahoitusteorian mukaan voidaan sanoa, että pk-sektorin yhtä asiakasta palvelevan omistajan läsnäolosta riippuvaisen rakennusyhtiön tuottovaatimus on sama kuin YIT:n. Miksi sitten kuitenkin näemme suuria valuaatioeroja pk-sektorin yrityskaupassa suhteessa pörssiin, ja toisaalta kun pörssistä ostetaan ulos yrityksiä ulos selvillä preemioilla?

Kontrollista saatava hyöty selittää preemiot suhteessa pörssikursseihin

Yrityskauppojen ostajaosapuolet ovat usein profiililtaan huomattavan erilaisia toimijoita kuin listautuneen yrityksen keskimääräinen osakkeenomistaja. Pörssissä toimivat yksityissijoittajat ja salkunhoitajat poimivat yhtiöitä salkkuunsa hyvin erilaisia asioita huomioiden verrattuna esimerkiksi strategisiin ostajiin tai pääomasijoittajiin.

Pörssissä toimivan yksittäisen sijoittajan tieto ja vaikutusvalta yhtiön liiketoimintaan liittyen on rajallista, kun taas yritysjärjestelyissä kyse on lähtökohtaisesti juuri yrityksen kehittämisestä. Tämä vaikuttaakin huomattavasti siihen, minkälaisella aikavälillä ja mistä näkökulmasta sijoituskohteita punnitaan.

Huolimatta pääomasijoittajien merkityksen kasvusta Suomen yrityskauppamarkkinoilla, on teollisten ja muiden strategisten ostajien rooli yhä suuri. Strategiset ostajat saattavat ostaa yrityksen päästäkseen uudelle maantieteelliselle markkinalle tai saadakseen tärkeän teknologian käyttöönsä.

Voidaan ikään kuin ajatella, että osakesijoittaja ostaa parhaan mahdollisen yrityksen parhaaseen mahdolliseen hintaan, siinä missä strategiset ostajat yrittävät luoda arvoa yrityskauppojen mahdollistamien synergioiden avulla. Tämä selittää, miksi pörssistä ulos ostettavista yritystä maksetaan usein preemiota suhteessa pörssikursseihin.

Listautumattomien yhtiöiden likviditeettipreemio selittää diskontat suhteessa pörssiin

Listautumattomien yhtiöiden arvonmäärityksessä yksi keskeisimmistä eroista listautuneeseen markkinaan on pienempi likviditeetti, ja sen vaikutus hintatasoon. Likviditeettipreemiolla on merkittävä asema, kun listatumattomia yrityksiä verrataan niiden listautuneisiin verrokkeihin.

Vaikka likviditeettipreemio pysyisi prosentuaalisesti samana listautuneiden verrokkien kurssiheilunnasta huolimatta, on heilunnan aiheuttama absoluuttinen vaikutus hyväksyttävään kertoimeen pienempi. Likviditeettipreemio ikään kuin vaimentaa volatiliteettiä.

Tämä on kuitenkin ainoastaan yksi menetelmistä, joilla yrityskauppojen arvonmääritystä haarukoidaan. Yksi keskeisistä tavoista yrityskauppojen parissa on verrokkikauppapohjainen arvonmääritys. Koska samankaltaisten yrityskauppojen otos jakautuu usein hieman pidemmälle aikajaksolle, on heilunta myös verrokkikauppojen kertoimissa yleensä maltillisempaa.

Toki vertaillessa eri vuosina tapahtuneita transaktioita on huomioitava markkinatilanteen vaikutus toteutuneisiin arvostuskertoimiin. Kertoimien peilaaminen esimerkiksi viimeisen 5 vuoden aikana tapahtuneisiin verrokkikauppoihin kuitenkin tasoittaa myös markkinoiden irrationaalisia ylireagointeja, ja siten myös kertoimien vaihtelua.

Maanläheinen selitys valuaatioeroille: pk-sektori on oma omaisuusluokkansa

Loppupeleissä pk-sektorin maltillisemmat valuaatiot johtunevat siitä, että pk-sektorin liiketoiminta on tyypillisesti hyvin maanläheistä liiketoimintaa, jossa sijoittajien mielikuvitus satumaisista helpoista tuotoista ei lähde laukalle, riskit ovat tiedostetusti korkeat, transaktiot monimutkaista toteuttaa ja pankeilta on vaikea saada isoa rahoitusosuutta transaktioihin. Pk-sektorilla valuaatiotasot pysyvät luonnollisesti maltillisempina kuin pörssissä.

Lisäksi pk-sektorin pääomamarkkina ei ole lähellekään yhtä kilpailtu kuin pörssi, joten valuaatiot pysyvät maltillisempia. Markkinakatsauksessa ohimennen mainitut ”sarjaostajat” sekä pääomasijoittajat hyödyntävät tätä kilpailun puutetta.

Arvonluontimalli perustuu siihen, että sarjaostaja ostaa useita pienempiä yrityksiä matalammalla kertoimella ja sen jälkeen myy isomman ja likvidimmän kokonaisuuden korkeammalla kertoimella.

Pk-sektorin ja pörssin valuaatioeroa hyödyntävät sarjaostajat tarjonneet satumaisia tuottoja sijoittajille viime vuosina, kuten esimerkiksi Lagercrantzin ja Instalcon tyypisten toimijoiden pörssikehitys osoittaa.

Uutiskirjeen tilaus

Klikkaa tästä ja 3J:n kuukausittain julkaistava uutiskirje sähköpostiisi.